相続不動産調査業務

土地を評価するにあたって、正しい評価額を算出するには「現地調査」「役所調査」 「法務局調査」は必ず行わなければなりません。 本サービスは、財産評価基本通達による土地評価に役立つ不動産調査であり、「現地調査」「役所調査」「法務局調査」等を行うことで、相続税評価額を下げる要因 である不動産の減価要因を調査致します。 なお、住宅地図や公図等による机上の評価では、見過ごす恐れがある個別的要因も 不動産評価のエキスパートである不動産鑑定士に「現地調査」「役所調査」「法務局調査」等を依頼することにより解決致します。 例えば、上空に高圧線がある土地、高低差がある土地、セットバックが必要な土地、 都市計画道路の予定地である土地、用途地域が跨る場合など、「現地調査」「役所調査」等を行わないことから、土地の減価要因を見逃して過大評価してしまった事例が多く見受けられます。

相続税路線価評価サポート

相続税は、いったいいくらかかるのだろう?

自宅などを所有している方が、まず最初に悩むのが不動産の価格です。不動産の価格は預貯金や株などと異なり、専門家に相談しないとわからないからです。また、公示価格や路線価、固定資産税評価額といわれてもピンと来ない人がほとんどです。

本サービスは、相続税額の基になる相続税評価額を算定するサービスになります。

なお、相続税評価額はあくまでも相続税を算出する基になる価格であり、相続税評価額が不動産の時価ではございませんので、参考に簡易に求めた時価についても算定致しますので、相続対策等に利用してください。

「地積規模の大きな宅地」の適用の判定及び「重複適用できる減価」の判定

旧広大地補正は、面積に応じて比例的に減額する評価方法であり、「15(奥行価格補正)から 20-5(容積率の異なる 2 以上の地域にわたる宅地の評価)まで」の定めに代わるものとして適用されていました。したがって、土地の形状が加味されていないことから、整形であっても不整形であっても評価額は同額となっていました。

新通達においては、不整形補正や無道路地補正等の各種補正率が併用できますので、「重複適用できる減価」の判定もより重要となってきます。

財産目録の作成

相続前に財産診断を行えば、譲渡・交換・贈与・分割など、的確な相続対策(遺産分割対策・納税資金対策・相続税対策)が可能となります。

また、土地資産家は自己所有の不動産について、何が問題かを知らない場合が多いことから、不動産のリスク調査を行い、処分性・収益性の観点からすべての不動産を把握して、承継する不動産なのか、承継しない不動産かを判定し、意思決定の手助けになるように財産目録を作成致します。

純山林の判定業務

市街化区域内にある山林の評価方法は、原則として、近隣の宅地の価額を基に宅地造成費に相当する金額を控除して評価額を算出する「宅地比準方式」により評価します。

しかし、中には高低差などの関係で宅地化が困難であるものや、急傾斜地で宅地化が見込めず、開発行為そのものが物理的に不可能なものも存在し、「宅地比準方式」を適用すること自体に合理性が認められない場合、すなわち「宅地への転用が見込めないと認められる場合」があります。このような場合の山林の価額は、近隣の純山林の価額に比準して評価することが認められております。

以前の広大地評価であっても、減額割合は半分程度ですが、純山林評価になれば例えば1㎡ あたり 30万円以上で評価していたものが、1㎡あたり数百円にまでなってしまう世界ですのでその節税効果は絶大ですが、税務署に否認された場合の過少申告加算税のリスクも大きいので慎重を期す必要があります。

宅地への転用が見込めない市街地山林か否かは(1)宅地化するには多額の造成費を要する場合のように経済合理性から判断する場合(2)宅地造成が不可能と認められるような急傾斜地等、その形状から判断する場合があり、当社では、実際に宅地開発を想定して、純山林意見書を作成しております。

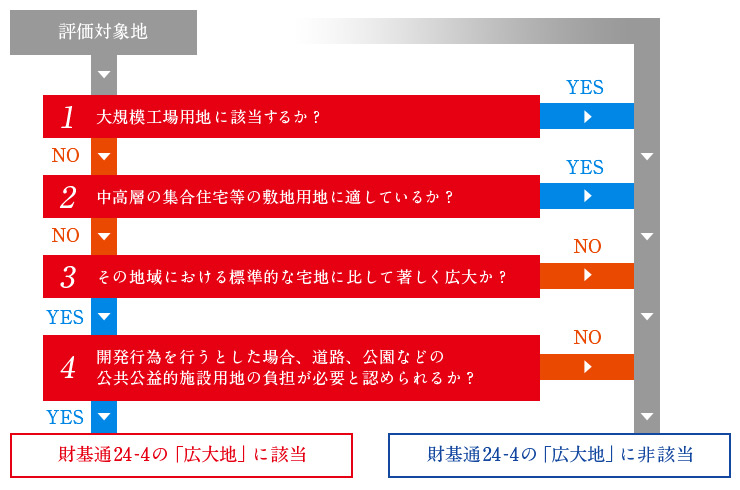

広大地の判定業務

広大地評価は平成 30年 1月より廃止され、地積規模の大きな宅地の評価が新設されまし た。平成 30年 1月以前の相続(相続税の還付)の場合に、広大地が適用できるかの判定 を行います。

広大地とは、その地域における標準的な宅地の地積に比して著しく地積が広大な宅地で、

一定の要件を満たしたものであり、広大地の評価は、不動産の相続時に一定以上の広さを

持つ土地を相続の対象とした場合、土地の評価額が低く抑えられ、相続税が安くなるため

還付される可能性がある不動産評価のことです。